加密市場最需要關心的「真正戰場」

上周全球金融圈最關注的事情,是瑞士信貸(Credit Suisse)的信用違約交換指數(credit default swap,CDS)飈升至 2008 年金融海嘯以來的最高位,達到 247 基點,有關消息更被炒作成下一個雷曼兄弟時刻,市場紛紛給出危險、保持觀望的態度。雖然瑞信的情況不太樂觀,但實際上遠遠未成為市場真正的「核彈」。

近年瑞信雖然一直深陷金融醜聞,由之前捲入販毒洗錢,到包括 Archegos 資產管理公司和 Greensill 資本倒閉的巨額損失。話雖如此,比起 08 年,監管機構採取的一系列措施,如壓力測試、巴協三資本協議中各種限制槓杆及衍生品風險的規定,也令瑞信其實一定程度保持了比較充足的流動性和資本率。

而且退一步來說,只要瑞士信貸的主體銀行業務沒有出問題,只要投行業務和主體分拆,100 億市值的瑞信實際上也不會對金融市場造成巨大的震盪。

對於資產來說,筆者認為真正值得關心的「戰場」,依然在於美聯儲加息和美債長期利益率。從穆迪最新發布的違約風險報告中,我們也可以窺探到其他資產在末來一年的風險狀況:

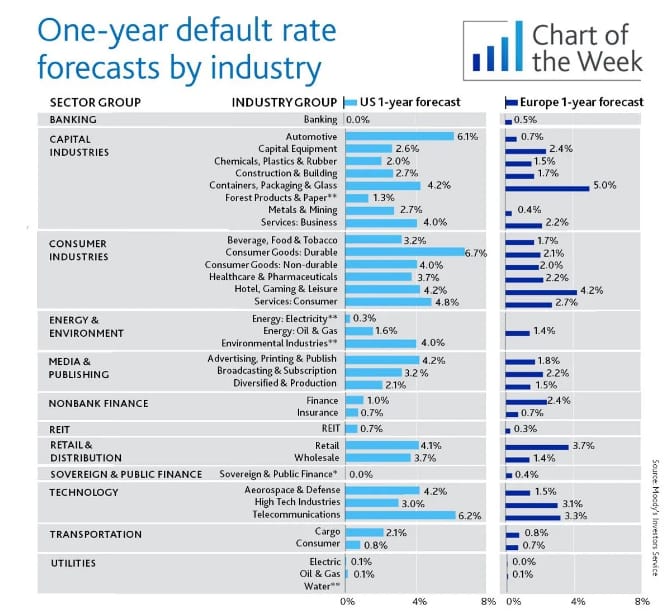

未來一年美國和歐洲各個行業中公司違約的概率。(來源: 穆迪 )

這個圖表用柱狀圖分別顯示了未來一年美國和歐洲各個行業中公司違約的概率,數據包含了高評級與低評級的公司,也就是一個平均數。 雖然歐洲正在經歷困難時期,但是從以上資訊來看,美國公司的違約率遠 遠高於歐洲公司。

如果把高評級和低評級的放在一起,也還可以得到高達 6% 的違約率,即違約的低評級公司的違約率,肯定遠高於想像,那基本說明違約率會達到 08 年金融危機的歷史級別水平,也就是 10% 左右。持續加息會惡化營商及貸款環境,但對於聯儲局來說,通漲又是不得不解決的任務。

回看近一個月美債收益率曲線大幅上升,十年期收益率一度迫近 4.1,對於交易員來說,投資者似乎已經被美聯儲強硬的態度嚇怕了,停止了 2023 年減息的終極幻想,可是經濟情況的現實,又令他們不相信 2024 年還可以保持高利率。唯一的問題其實只有一個:市場是否仍低估政策利率的終點?

對於加密貨幣來說,雖然樂觀說法是種種中心化機構出問題,間接證明加密市場的重要性。然而,在市場面對巨大不確定性時,似乎很難獨自走高。縱觀比特幣價格與利率的關係,自 2017 年起,當利率上漲時,比特幣基本上也是難以走高。甚至,當利率下降時,比特幣的價格還會滯後一陣子,只是當上升軌跡確認,馬上又是另一片天空。

面對這次信貸風暴,已經跌過了五窮六絕的加密貨幣市場,能否止跌回穩,似乎得看看於 2023 年歐美的公司債是否扛得住,假如 2023 真的因為歐美公司債而引起連鎖反應,各國加息救市,那麽即使加密貨幣市場會迎接寒冬,但也離春天不會太遠!